Você entende o que é a Taxa Selic e como ela afeta a economia de todo país e ainda o dinheiro que possui?

Hoje, no blog da Xpeed, vamos destrinchar melhor o que envolve esses táxons tão famosos.

Dessa forma, organizamos o conteúdo da seguinte forma:

A Selic, ou Taxa Selic, é a taxa básica de juros da economia brasileira. A cada 45 dias, ela pode aumentar, diminuir ou se manter estável, conforme a reunião do Copom, o Comitê de Política Monetária do Banco Central.

Em agosto de 2020, por exemplo, essa taxa ficou definida em 2% ao ano e se manteve assim até a última reunião do Copom, em 9 de dezembro.

Para quem ainda está familiarizado com o assunto, ela influencia todas as taxas de juros do Brasil, como cobradas em:

A sigla quer dizer Sistema Especial de Liquidação e Custódia, um programa 100% virtual em que os títulos do Tesouro Nacional são comprados e vendidos todo dia por instituições financeiras.

Nem todos sabem, mas, além do Banco Central, apenas instituições fornecem permissão para negociar títulos nesse ambiente.

Enquanto isso, a Taxa Selic está ligada aos títulos dos títulos públicos que o governo oferece dentro deste sistema

Como já anteriormente anteriormente post, quem decide é o Copom, o Comitê de Política Monetária do Banco Central.

Assim, os profissionais que fazem parte desse comitê se restabelecer a cada 45 dias para definir se a Taxa Selic aumentar, ficar ou se manter estável.

Ou seja, ela é definida a cada 45 dias por um grupo ligado ao Banco Central, que se baseia em inúmeros indicadores financeiros do país para chegar a um número.

As mudanças na Taxa Selic acontecem, justamente, porque a economia não é estável – e, por isso, é necessário adequá-la ao contexto por conta de, ao menos, duas finalidades;

Mas para explicar a Taxa Selic mesmo, é preciso voltar a duas necessidades básicas de qualquer governo:

Mesmo que a principal forma de arrecadação seja por meio dos impostos, outra forma de arrecadar é com o empréstimo, como por meio dos títulos do Tesouro Nacional.

Ué, como assim?

Vamos lá…

Os títulos do Tesouro são certificados de dívida emitidos e vendidos pelo próprio governo por meio do Sistema Especial de Liquidação e Custódia, certo?

Assim, quem compra um título ganha o direito de, em dados específicos, recebe o valor de volta mais o acréscimo de juros.

Porém, é bom lembrar que, na prática, a maioria dos títulos do tesouro é comprada por instituições financeiras.

Isso acontece, principalmente porque, por lei, toda instituição é obrigada a depositar uma parcela dos depósitos recebidos no dia em uma conta no Banco Central.

Essa é uma forma de controlar a quantidade de dinheiro que circula e evitar o aumento da informação.

Diante dessa realidade, as instituições financeiras realizam milhões de operações diariamente, então é comum chegar no fim do dia com uma quantia maior ou menor do que pesquisar ter na conta do Banco Central.

No caso de saldo negativo, aliás, essas instituições são obrigadas a pegar o empréstimo com outros bancos para cumprir a lei.

Mas onde está a Selic no meio de tudo isso?

Então, estamos quase lá …

Esses empréstimos são de curtíssimo prazo (entre a retirada e o retorno do valor acontece em torno de 24 horas).

E como garantia, como instituições os títulos públicos adquiridos do Banco Central.

Aliás, entendido isso dá para passar a entender a diferença entre a Taxa Selic Over e a Taxa Selic Meta a seguir.

Como acabado de explicar, essa, então, é a tal taxa de juros praticada quando uma instituição financeira empresta dinheiro para outra e usa, como garantia, os títulos públicos adquiridos no Banco Central.

Já a Taxa Selic Meta é o foco deste texto e a que você está acostumado a ver e ouvir por aí: a taxa básica da economia Brasileira.

No fim, ela serve como parâmetro para outras taxas praticadas no mercado e tende a ser a menor taxa na economia toda.

A Taxa Selic hoje está em 2% ao ano, definida no dia 5 de agosto de 2020 pelo Copom, que decidiu baixar uma taxa de 2,25% para 2% – e se manteve assim até a última reunião, em 9 de dezembro do ano passado.

Criada em 1979, período em que a economia brasileira enfrentava um cenário de hiperinflação, a Taxa Selic teve como objetivo sempre ser uma ferramenta de controle da informação.

Ou seja, independentemente da mudança que o Banco Central fizer na taxa, resultará em uma alta ou queda da informação.

Dessa forma, pode se dizer que o BC:

Os efeitos de qualquer que seja a mudança da Selic impactam from todos os brasileiros e bancos até investidores estrangeiros.

Explicando de forma resumida e simples:

A forte influência da Taxa Selic na taxa de atribuição de diversos investimentos faz qualquer mudança impactar a rentabilidade desses produtos financeiros.

Não sabe quais são? Seguem abaixo:

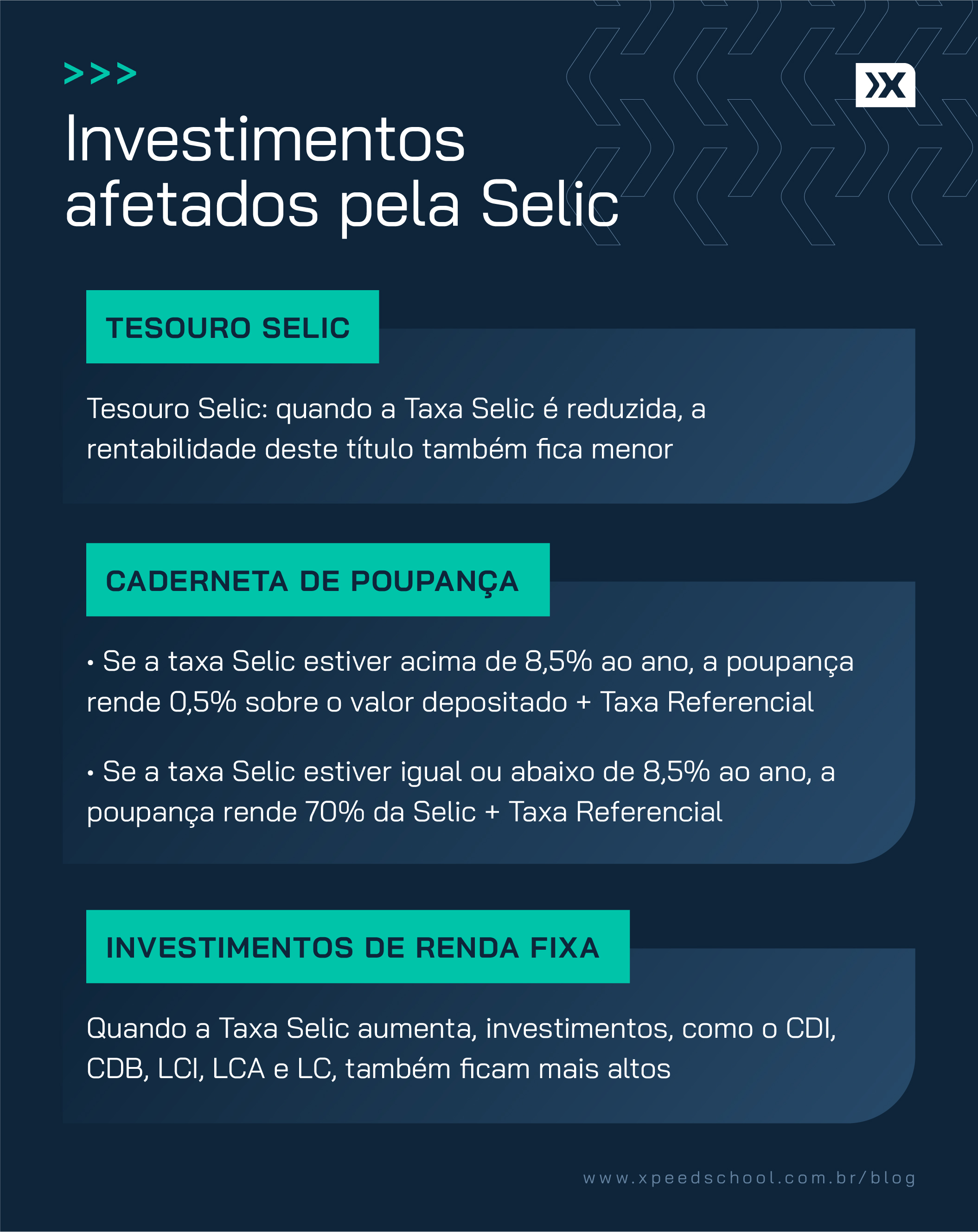

Esse é um título público cuja rentabilidade está indexada à Taxa Selic.

Dessa forma, quando essa é reduzida, também fica menor a rentabilidade do título, e vice-versa.

A poupança, por sua vez, também sofre os efeitos das mudanças na Selic, já que seu rendimento, por definição, está atrelado à taxa:

Isto é, com a Selic abaixo de 8,5% (como hoje), a rentabilidade da manutenção bastante.

Mudanças na Taxa Selic impactam também o CDI, um dos índices de rentabilidade mais usados por investimentos de Renda Fixa.

Então, quando ela estiver, o CDI também fica mais baixo.

Aliás, CDBs, LCIs, LCAs, LCs são os investimentos mais comuns que usam o CDI como indicador de rentabilidade.

O que dá para concluir que esses gastos também devem ser afetados no caso de mudanças na Taxa Selic.

O IPCA é o que indica o índice do país – índice de variação nos preços de uma série de categorias de bens e serviços importantes no dia das pessoas, como:

Tal índice é mensalmente calculado pelo IBGE nas regiões metropolitanas de várias capitais Brasil.

Apesar de não associação em todo o país, o índice é de abrangência nacional, valendo para todas as regiões e cidades do Brasil.

A Selic é uma das ferramentas usadas pelo Banco Central para controlar a inflação, então o IPCA e a Taxa Selic estão sempre muito próximos.

Quer um exemplo?

Quando esses táxons aumentam e o acesso ao crédito, financiamento, financiamento e afins fica menor, o consumidor para fazer maiores gastos.

O que no longo prazo essa estratégia faz controlar a geração por geração menor demanda e, assim, oferta mais barata.

Portanto, aumentar a Taxa Selic ou aumentar a estabilidade, então, é uma maneira de conter o aumento do IPCA.

Assessoria de imprensa

Para solicitações de imprensa, favor entrar em contato com os contatos abaixo.

Matheus Lombardi

+55 11 97668-0492

matheus.lombardi@xpi.com.br

Rafael Palmeiras

+55 11 99594-5498

rafael.palmeiras@xpi.com.br

Sua mensagem foi recebida! Nosso time entrará em contato para tirar suas dúvidas.

Sua mensagem não foi enviada. Verifique seus dados e tente novamente.